ECONOMIA

Governo publica PL para extinguir JCP a partir de 2024: confira possíveis impactos para as ações

Analistas, contudo, avaliam que proposta pode sofrer modificações no Congresso, destacando alternativas

Depois de meses de especulação, o governo Luiz Inácio Lula da Silva publicou o projeto de lei que prevê o fim do mecanismo de distribuição de juros sobre capital próprio (JCP) por empresas a partir de 1º de janeiro de 2024.

O projeto, publicado pela Casa Civil no site do Palácio do Planalto, veda a dedução de juros pagos sobre remuneração do capital próprio na apuração do lucro real e da base de cálculo da Contribuição Social sobre o Lucro Líquido (CSLL).

De acordo com o projeto, que dependerá de aval do Congresso para entrar em vigor, a medida não impede essa dedução referente ao ano de 2023, ainda que pagos ou creditados no ano-calendário de 2024.

O anúncio, entre tantos outros, já era esperado em meio a diversas propostas do governo para ampliar a arrecadação federal e viabilizar um déficit primário zero em 2024. A expectativa é que o fim do mecanismo de JCP gere uma arrecadação de R$ 10 bilhões em 2024.

Outros governos tentaram, em vão, eliminar o pagamento de juros sobre capital próprio. Ao optar por esta forma de remuneração em vez da distribuição de dividendos, as empresas podem deduzir o valor distribuído do seu lucro tributável.

Diversas casas têm destacado nos últimos meses os possíveis impactos nas ações com o fim do mecanismo de JCP.

No início deste mês, o JPMorgan divulgou em relatório uma projeção de impacto negativo de cerca de R$ 30 bilhões ao ano nos lucros das empresas brasileiras de sua cobertura (num total de 134 empresas cobertas) e cerca de R$ 10 bilhões em receitas fiscais adicionais para o governo. Em um estudo anterior, a XP destacou um impacto para o lucro médio das empresas de sua cobertura entre 4% e 6%.

Entre as empresas cobertas pelo banco americano, os estrategistas encontraram 35 que distribuíram JCPs pelo menos uma vez nos últimos 5 anos. A maioria delas distribuem o JCP anualmente e o destaque de longe é o setor financeiro, que deve ver seu lucro impactado entre 15% e 20%, seguido por alimentos básicos e itens de primeira necessidade (7%) e saúde (6%).

Utilities (energia e saneamento) e empresas do setor industrial também seriam impactadas em cerca de 5% dos lucros. Companhias de matéria-prima, tecnologia e discricionários teriam seus lucros impactados entre 2,5% e 4%.

Considerando que as empresas absorveriam 100% do impacto, o total afetado seria de cerca de 7% do valor de mercado da Bovespa, calculado da seguinte forma: R$ 30 bilhões por ano perpetuados em taxas de desconto de 12,3% (R$ 245 bilhões de NPV, ou Valor Presente Líquido) e em comparação com o valor de mercado da Bolsa de R$ 4,0 trilhões (US$ 775 bilhões).

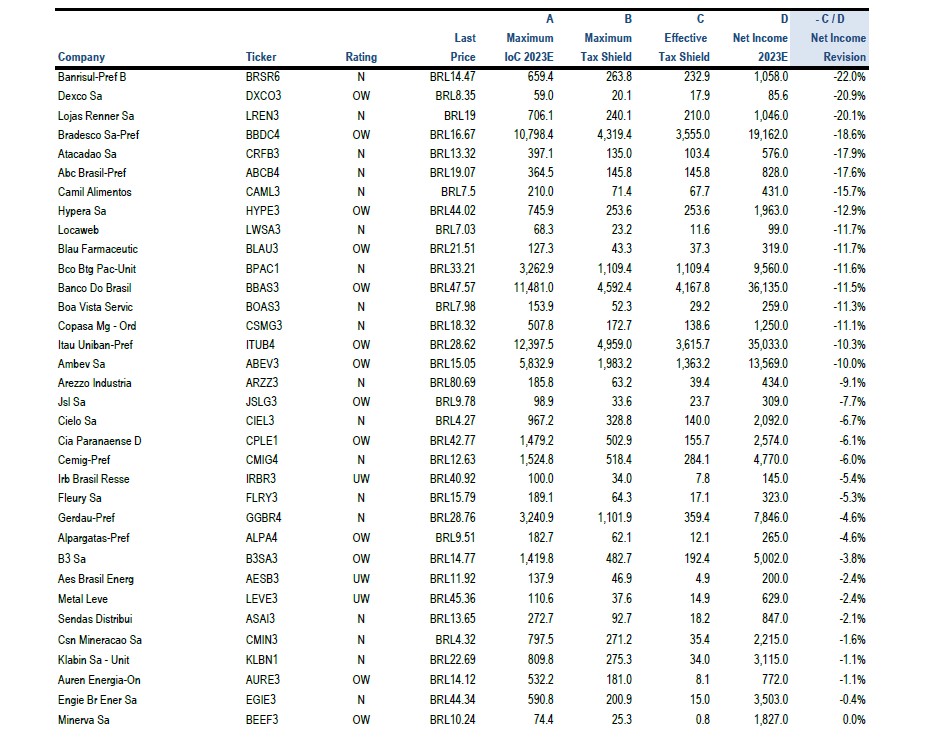

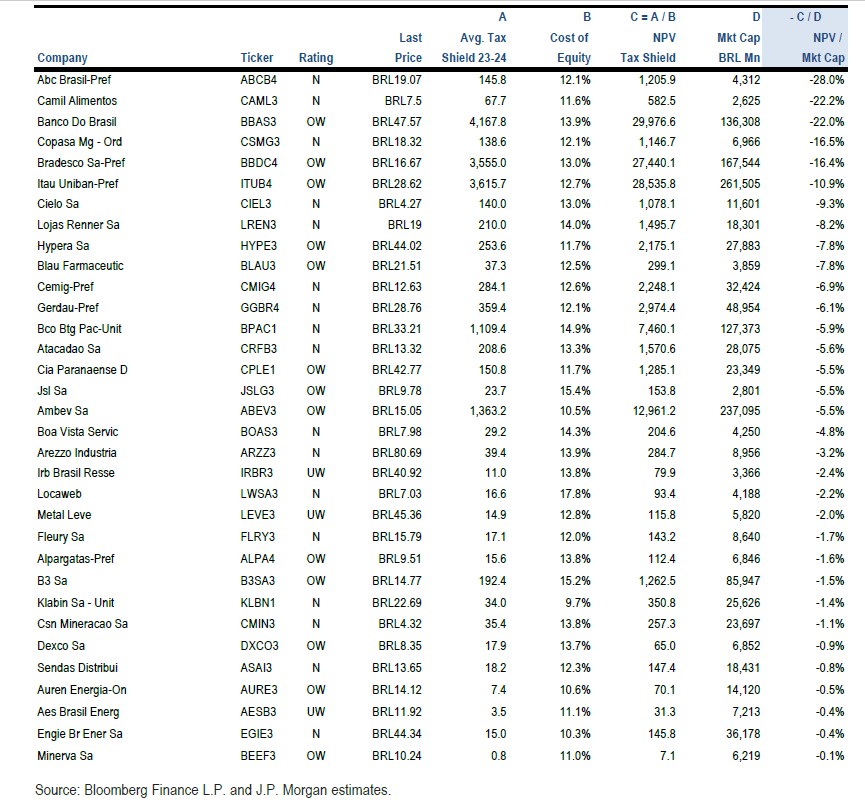

Nas tabelas 1 e 2 a seguir, o JPMorgan mostrou o impacto estimado do fim do JCP como uma porcentagem dos ganhos de 2023 e capitalização de mercado de empresas.

Tabela 1: Impacto estimado da eliminação dos juros sobre o capital próprio para o lucro de 2023:

Tabela 2: Estimativa do impacto da eliminação dos juros sobre o capital próprio sobre o valor de mercado com base na média do benefício fiscal entre 2023-2024:

Nos últimos dias, diversas casas têm destacado também os impactos específicos para setores de sua cobertura. O Goldman Sachs apontou que uma potencial redução ou remoção do benefício fiscal de juros sobre o capital próprio (juros sobre capital próprio) traz novamente à tona um fator de risco chave para Vivo (VIVT3 e TIM (TIMS3) – em contraste com os fortes ventos favoráveis do lado operacional para ambas as empresas.

“As empresas de telecomunicações são os principais usuários do benefício fiscal de JCP. Uma remoção direta, sem fatores atenuantes, impactaria nossas estimativas de ganhos para 2024 em aproximadamente 20% para Vivo e em cerca de 15% para TIM”, avaliam os analistas do Goldman.

Contudo, os analistas não veem um impacto nas ações tão grande quanto nos lucros no curto prazo. Isso porque os riscos sobre o tema provavelmente já estão precificados, até certo ponto, e porque a alavancagem para uma readequação da estrutura de capital poderia compensar grande parte ou a maior parte do impacto.

“Caso haja apenas uma retirada parcial do benefício fiscal, não descartamos uma reação ligeiramente positiva do mercado dependendo dos termos, pois com base em nossas conversas com investidores muitos já assumem uma alta probabilidade de um cenário de remoção total”, avalia o banco.

Já sobre Ambev (ABEV3), o Goldman Sachs aponta que ela é a mais exposta ao JCP entre as ações de sua cobertura.

Caso o governo extinga o benefício fiscal do JCP, a estrutura de capital da Ambev (em 0,3 vez o caixa líquido) se tornaria ineficiente, e a administração já comentou que buscaria alternativas para realavancar o balanço.

“Neste contexto, acreditamos que reinvestir dinheiro na operação (orgânica e inorgânica) parece mais plausível do que anunciar um grande dividendo único, como um pagamento mais elevado”, aponta.

Para os analistas, o pagamento de um dividendo único: 1) não se enquadraria bem estrategicamente na desalavancagem contínua do acionista controlador AB InBev; 2) a liquidez do mercado de capitais de dívida pode ser um gargalo (ou seja, alavancagem de 1,0 vez é igual a R$ 24,4 bilhões, versus a posição de caixa bruto de R$ 12,3 bilhões, isso apenas para a Ambev) e 3) a reforma tributária em curso também poderá contemplar um novo imposto sobre dividendos. O banco tem recomendação equivalente à venda para os ativos ABEV3.

Alternativas no radar

Como destacado acima, com a proposta de fim do JCP, a expectativa do governo é arrecadar R$ 10 bilhões em 2024.

O foco do governo, ao mirar nesse instrumento, é atacar o planejamento tributário agressivo feito por empresas de grande porte da chamada economia real para não pagar IR.

Fontes da equipe econômica ouvidas pelo Broadcast, no entanto, reconhecem que, no caso dos bancos, há uma preocupação de não encarecer o crédito, já que as instituições financeiras têm tratamento regulatório distinto.

Integrantes da Fazenda afirmam que o debate com os bancos deverá ser feito no Congresso, uma vez que o projeto a ser enviado será um ponto de partida, mas que “ainda precisa ser construído”. A Fazenda, portanto, não vai apressar a tramitação desse texto, segundo interlocutores.

Por esse motivo, a expectativa de receita com a medida é a mais incerta do pacote, na avaliação da Fazenda.

Assim, após a apresentação da proposta de tributação das empresas pelo governo, o mercado ficará de olho nos próximos passos.

Conforme destacou análise da XP Política no início da semana, dificilmente o Congresso aprovará a medida da forma que o governo enviará. Além disso, caso haja ambiente político para aprovar alguma alteração no JCP ainda este ano, a medida deverá ser bastante desidratada, prevendo exceções e prazos de transição suaves.

A Genial Investimentos avalia ainda que, claramente, a simples extinção do JCP traria um aumento substancial de impostos para algumas empresas e consequentemente um impacto negativo nos lucros.

Nesse cenário, uma alternativa que ganhou espaço é uma substituição do JCP pela criação de um outro benefício fiscal substitutivo, uma versão brasileira do Allowance for Corporate Equity (ACE), podendo trazer um certo alívio, mesmo que parcial, para as indústrias mais impactadas numa eventual extinção do JCP.

O sistema ACE procura a neutralidade para escolhas de financiamento, sendo um incentivo fiscal usado em alguns países europeus para empresas que escolhem capital em vez da dívida. Em tese com o ACE, as empresas seriam indiferentes entre financiamento de dívida e de capital próprio, pelo menos no que diz respeito às implicações fiscais corporativas.

“Em nossa conclusão preliminar sobre o fim do JCP, empresas de capital intensivo com bom nível de lucro seriam as mais impactadas com o fim do mecanismo devido ao seu método de cálculo (Patrimônio Líquido x TJLP ou 50% do lucro, o que for menor). Entretanto, o modelo ACE prevê uma dedutibilidade do lucro tributável baseada no capital social da empresa (valor investido pelos acionistas colocado à disposição da empresa e não mais de todo o patrimônio líquido) multiplicado por uma alíquota ainda a ser definida”, avalia.

Ainda existem incertezas quanto ao modelo final a ser considerado no ACE. Um dos pontos a ser discutido é se o capital social considerado vai ser o total ou apenas aquele integralizado após a promulgação da lei, por exemplo.

“De uma maneira ou de outra, a mera existência de uma compensação em relação ao fim do JCP de ser positivo para as indústrias mais expostas a essa decisão. (…) Os setores de Bancos, Telecomunicações, Energia Elétrica e Saneamento seriam as indústrias mais expostas ao fim do JCP”, avalia.

Um outro potencial impacto da implementação do ACE pode ser uma queda na distribuição de proventos (JCP e dividendos), pois muitas empresas usam o máximo de JCP para o proveito dos benefícios fiscais.